こんにちは。りきやんです。

前回の続きです。

金融庁が公表した金融審議会の市場ワーキング・グループ報告書「高齢社会における資産形成・管理」 でわたしが気になった項目です。

- 長寿化

- 収入の減少

- 退職金の減少

- 金融資産状況

- 投資についての考え方

- 人生のステージ別での資産形成と管理の心構え

- 金融リテラシー向上の必要性

前回は「4.金融資産状況」まで書きました。今回はその続きです。

5.投資についての考え方

実際に投資といっても様々な方法があります。投資に触れたことのない人が投資と言われイメージするのは、ギャンブル的なイメージが強いのではないでしょうか?

または机の前にモニターが何台も並び、それを四六時中見ながらリアルタイムで忙しく株を売買する様子もイメージすると思います。実際投資について何も知らなかった時のわたしは、株の売買と聞くとそのような映像をイメージしました。

こんなイメージです(笑)。

しかし実際にこんなことする必要ありません。では金融庁はどのような投資を推奨しているのでしょうか。

それは「長期・積立・分散」です。

大切なことなので文字を大きくしました(>_<)

この「長期・積立・分散」の有効性についても 金融審議会の市場ワーキング・グループ報告書「高齢社会における資産形成・管理」 で触れられています。

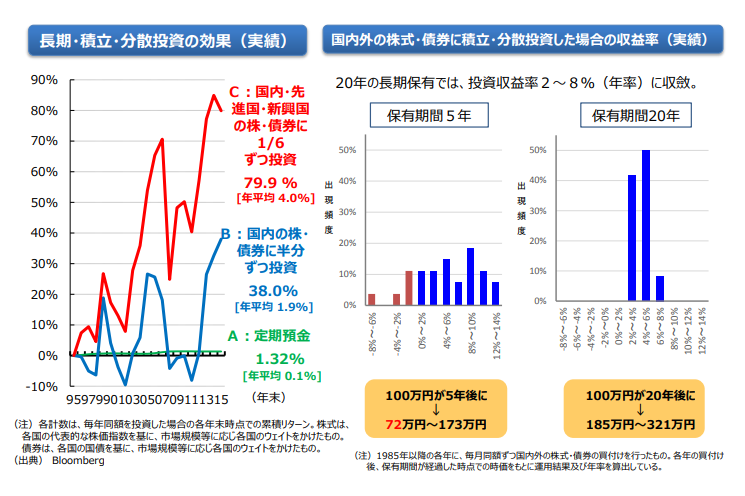

右の棒グラフは過去のデータから、積み立て期間が5年であれば利益が-72万円~+173万円とばらつきがあるのに対して、20年間積み立てれば+185万円~+321万円とマイナスとなることはなかったというものです。要するに長期で投資を行えば、投資した資金がマイナスとなるリスクが抑えられるということです。

そして左のグラフでは、国内の株式・債券に投資するより国内だけでなく世界の株式・債券に分散投資した方が成績が良かったことを示しているものです。国内の年平均利回りが1.9%に対して、世界分散であれば年平均利回りは4.0%と倍以上のリターンとなっています。

注目すべきは定期預金であればマイナスとなることはありませんが、年平均利回りが0.1%ということです。これでは預金好きな日本人が資産を増やすことができないのも納得できます。

具体的に「長期・積立・分散」はどのようにして行うのでしょうか。その辺も金融庁は考えています。

政府が資産形成を行うために制度を作っています。「NISA」や「つみたてNISA」、「iDeCo」といった制度です。細かい説明を書くととても長くなるので割愛しますが、この制度を利用すると本来わたしたちが支払う税金を安くしてくれるというものです。もちろん投資金額や期間の上限やその他の制限はありますが、入門編としてこの制度を利用し投資を始めるのは最適かと思います。

6.人生のステージ別での資産形成と管理の心構え

投資の次はライフステージ別での留意点です。

人生は各ライフステージによって特色があります。現役で働いている時と定年退職した後では収支も変わりますし、お金だけでなく身体の変化もあります。

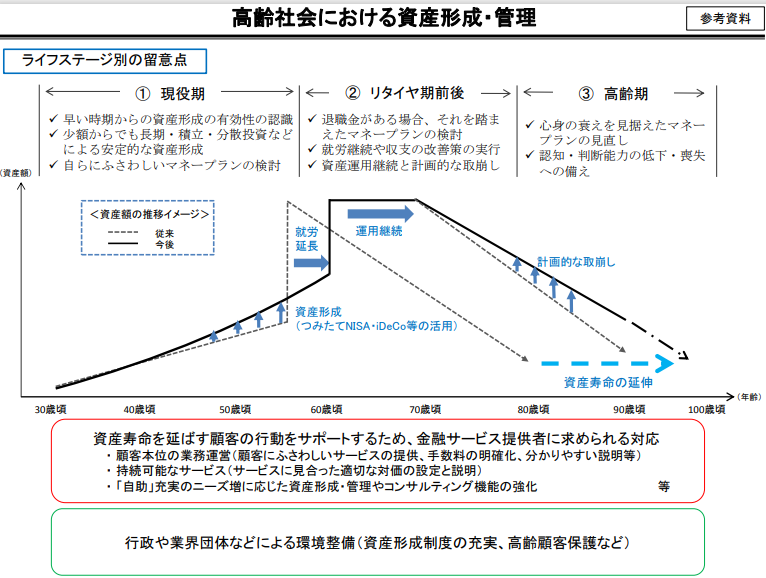

各ライフステージでどのような心構えが必要なのかを金融庁は表しています。

上の画像は各ライフステージを、どのような心構えで過ごせばよいのかが分かりやすく図にしてくれています。

現役で働いている時に「つみたてNISA」や「iDeCo」などで資産形成し、できることなら就労を延長することで資産を取崩し始める期間を先延ばしにします。その上で資産を計画的を取崩すことで、資産寿命を延ばすことで長い老後生活を安心して過ごすことができるというものです。

わたしは病院の病棟で看護師として働いています。その中でお金のない高齢者の問題に直面することも少なくありません。日本は良い国なのでお金がなくても「野垂れ死に」することはありませんが、やはりお金がある方が自分の希望や状況に合わせた老後生活が可能なのです。子供や親せきなどの家族にも金銭的な負担をかけない方が、老後のお世話もしてもらい易い印象です。

お金が全てとは言いませんが、お金が無い状態が長く続けば愛情も枯渇しやすいのではと感じます。お金を老後の安心した生活を送る一つのツールとして持っておく必要はあると思います。

それとこの報告書で書かれている重要な点の一つに、加齢とともに思考能力の低下があります。わたしは40歳代ですが、それでも最近の新しいハイテク機器についていくことが難しくなっています。年齢を重ねれば重ねるほど新しい知識を習得することが難しくなりますし、判断能力も低下します。もちろん身体能力も低下します。

そのためその思考能力が低下したときに、資産管理を任すことができる人を確保することが重要です。

これはわたしの今後の課題でもあります。わたしには息子が一人いますが、息子がしっかりとわたしたち夫婦の資産を管理することができるとは限りません。公的なサービスなど今後検討する必要があると考えます。

7.金融リテラシー向上の必要性

今までの話しを総じてキーポイントとなってくるのは「金融リテラシー」です。これはお金に対する知識や考え方です。「投資=ギャンブル」と考えている日本人の思考が問題だと思います。もちろんギャンブルのようにリスクの高い投資もありますが、「つみたてNISA」や「iDeCo」であればそのようなリスクは低く抑えられています(もちろん元本保証ばかりではありません)。

日本人の預金大好き思考はこれからの時代には不向きなので、株式や債券などに「長期・積立・分散」で投資することの重要性を理解する必要があります。

わたしは同じ職場で働く若い看護師たちに、この重要性を資料を用いて説明しています。しかし学生時代にお金についての教育がされていませんので、一からの勉強となります。そのためなかなか理解できなかったり、興味を持つことができない人が多いのが現状です。約30人に説明して実際に「つみたてNISA」や「iDeCo」を始めたのは今のところ2人です。

わたしの働く病院では企業型DCを導入しています。そのため従業員に対し投資についての知識を教育することも義務図けられているはずです。しかしそのような教育は企業型DC導入時にあっただけで、あとはその時の様子をWEBで閲覧できるのみとなっています。

病院の従業員全体の「金融リテラシー」を向上させることがわたしの課題と勝手に思っています。しっかりとした金融知識を持った上で預金を選択するのであれば良いですが、ただ何となく預金という選択は悪手でしかないと思います。

長くなりましたので次に続きます。

次でわたしが実際に投資している「つみたてNISA」や「企業型DC」のシュミレーションについて書きたいと思います。