こんにちは。りきやんです。

iDeCoやつみたてNISAで選ぶ商品は投資信託です。投資信託とは何でしょうか。

投資をこれから始める場合によく聞く言葉なので知っておく必要があります。

投資信託の基本

投資信託とは、多数の投資家から資金を集めて1つの基金とし、この基金を運用の専門家が株式や不動産などに分散投資して、そこで得た利益を投資家に配分するしくみの金融商品をいいます。

投資信託の特徴

- 小口投資が可能

- 専門家が投資、運用する

- 元本は保証されていない

1.販売会社によりますが、ネット証券ですと100円からの購入が可能です。誰でも気軽に始めることができるというメリットがあります。

2.集めたお金で専門家が投資・運用します。投資初心者であれば、専門家が投資してくれるので心強いと思います。しかしこれはメリットでもデメリットでもあります。専門家が投資するので、その分の経費が必要です。これは確実に必要な費用です。しかし一方で専門家が運用するからといって、必ず利益が得られるわけではありません。メリットとデメリット両方ありますが、高い費用を支払っても高い利益が得られるわけではないので、場合によってはデメリットが大きいかもしれません。

3.元本が保証されないのは、投資の最大の特徴ではないでしょうか。元本が保証されない代わりに、利益を得るチャンスがあります。リスクを負わなければ利益を得るチャンスが激減します。

投資信託の仕組み

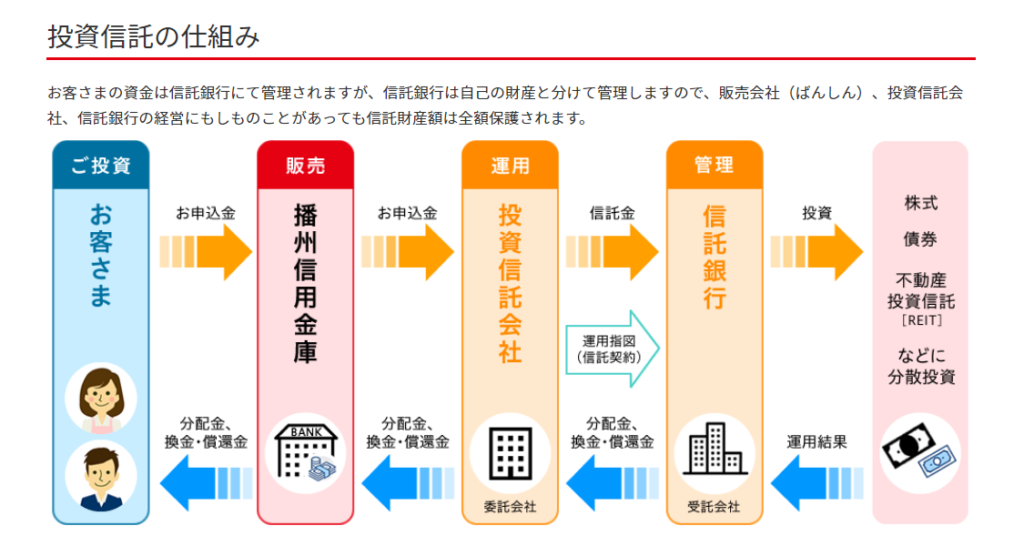

投資信託の仕組みはちょっと複雑です。播州信用金庫のホームページが見やすかったので拝借しました。

でもこの図を見ても難しいですね。わたしもよく分りません。

もしここに関わる会社が破綻した場合どおなるのか気になります。

販売会社が破綻した場合

販売会社は販売のための窓口ですので、破綻したとしても運用している資金に何ら影響を与えません。別の販売会社で購入すれば良いだけです。

投資信託会社が破綻した場合

投資信託会社は運用指図を行っているだけです。信託財産の保管や管理を行っているわけではありませんので、破綻したとしても信託財産に影響を与えません。別の投資信託会社に引き継がれるか繰り上げ償還されることとなります。いずれにしても信託財産が返ってこない事態にはなりません。

信託銀行が破綻した場合

信託財産は信託銀行が管理していますが、信託財産は信託銀行自身の財産とは区分して管理(分別管理)することが法律で義務づけられています。なので、信託銀行が破綻しても信託財産がなくなることはありません。別の信託銀行に引き継がれるか、そのときの基準価格で換金されることとなります。

仕組みとしては安全

仕組みとしては安全であると言えます。どこの会社が破綻しても、投資している資金がゼロになることはありません。しかし前述しました通り、元本保証ではありませんので投資している株式によっては投資しているお金が減ってしまう可能性はあります。

投資信託のコスト

投資信託に関わる主なコストは次の3つです。

- 購入時手数料

- 運用管理費用(信託報酬)

- 信託財産留保額

1.購入時に、販売会社に支払う手数料です。最近では購入時手数料がないファンド(ノーロード)もあります。同じ投資信託でも、販売会社によって購入時手数料が異なります。わたしが購入しているひふみ投信も、直販では購入時手数料はかかりませんが、近くの銀行で購入する「ひふみプラス」という商品では3%の購入時手数料がかかります。この費用がないものを購入することをお勧めします。

2.これは投資信託の特徴である、専門家に任せるための代償です。この費用が高いとせっかくの利益が減少します。長期運用をメインとする投資では、この部分のコストをできるだけ下げることが将来のリターンに大きく影響します。

3.ファンド解約時に必要とされる手数料です。これもないものがあります。コストとしてはできるだけない方が良いですが、考え方として解約するときには売却手数料がかかるのは当然なので、この費用がないと解約する人が得をして残った人がその費用を負担するというかたちになります。わたしは公平を図るためには、この費用は必要なコストであるのではと考えます。

投資信託の分類

これはいろいろな分類がありますので、少し難しくなります。なので主なもののひとつを紹介します。

それは「インデックス(パッシブ)運用」と「アクティブ運用」です。

インデックス(パッシブ)運用とは

ベンチマークに連動した運用成果を目標とします。ベンチマークとは、日経平均株価やTOPIX、S&P500などです。よくニュースで聞く言葉です。いわゆる平均点を狙う運用です。

アクティブ運用とは

ベンチマークを上回る運用成果を目標とします。運用のプロがより高いリターンを目指す運用スタイルです。

これは「大きなリターンが狙える!」っと期待できそうですが、それは大きな落とし穴です。大きなリターンを狙うと、どおしても運用している株式などの入れ替えが激しくなります。入れ替えが多くなればその分、売買手数料が多くなります。運用する人の人件費などの費用も多くなるでしょう。問題なのは、リターンが得られても得られなくても必ず発生するのは信託報酬というコストです。このコストが原因で、長期運用においてアクティブ運用のほとんどが、インデックス(パッシブ)運用に勝てないと言われています。

おすすめは?

今までの話を通してわたしがおすすめするのは投資信託の中でも、

- ノーロード

- 安い信託報酬

- インデックス(パッシブ)運用

となります。この部分は掘り下げるともう少し長くなりますので、後のブログに書いていきたいと思います。

いずれにしても初心者に投資信託での投資はおすすめなのですが、何点かの注意点を守る必要があるということです。

皆さんが投資を通して、人生が豊かになることを願います(^^)/