こんにちは。りきやんです。

今回も病棟の後輩から受けた質問について考えたいと思います。

後輩から受けた質問は「つみたてNISAのメリット・デメリット」です。

多くのメリット・デメリットがあると思いますが、私なりに考えてみたいと思います。

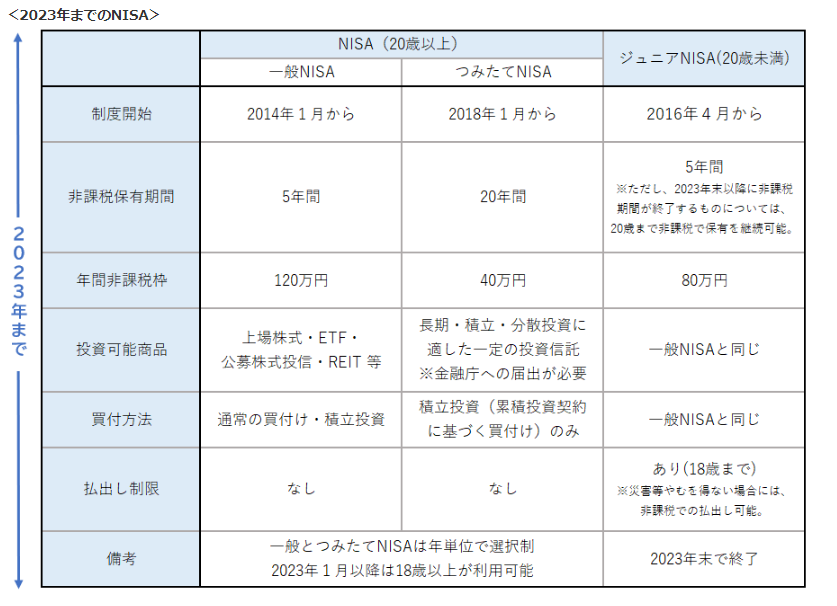

その前に「NISA」と「つみたてNISA」の違いについてです。

金融庁のホームページから抜粋しました。

これは2023年までの内容で、2024年から変更されますが大まかな考えは同じだと思います。

「ジュニアNISA」は廃止されます。

大きく違うのは、非課税保有期間と年間非課税枠が違います。細く長くか太く短くという感じの違いです。

投資初心者であれば「つみたてNISA」の細く長くが良いのではないでしょうか。理由は次項のメリット・デメリットで書きます。

つみたてNISAのメリット

- 非課税で長期投資が可能

- 元本割れのリスクが低くなる

- 複利効果を大きく得ることができる

- 少額から投資可能

- 手間がかからない

- 金融庁が商品を厳選してくれている

1.非課税で長期投資が可能

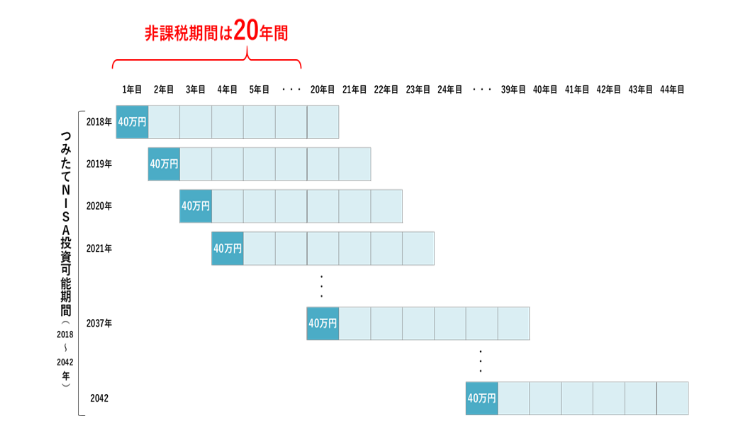

つみたてNISAは20年間の非課税期間があります。

これも金融庁のページから抜粋です。非課税期間の考え方は上の図を参考にしてください。

年間40万円を20年間積み立てることができます。

次の項で説明しますが、長期投資のであれば複利効果が大きくなりますし元本割れのリスクも低くなります。

2.元本割れのリスクが低くなる

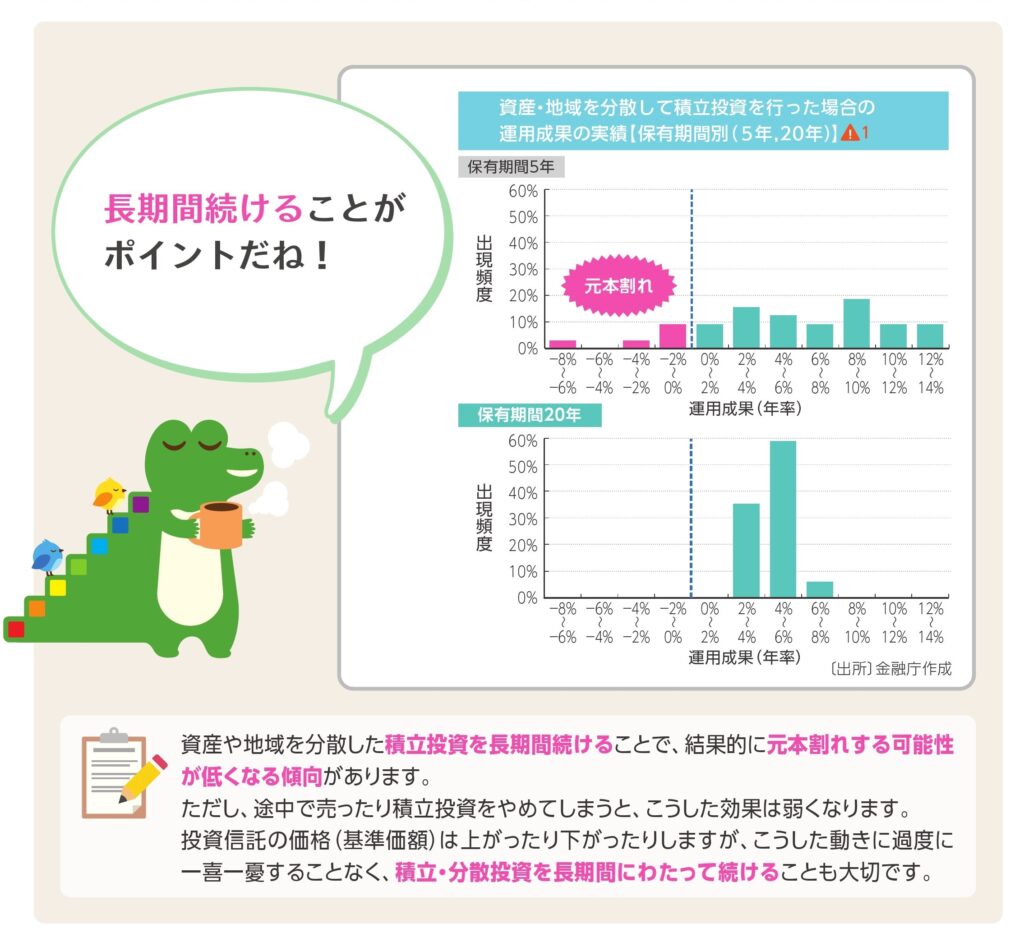

積み立て期間が20年に設定されている理由に、長期での積み立て投資であれば元本割れリスクが低くなることがあります。

この図も金融庁ページからの抜粋です。

これは投資資産保有期間が5年と20年の比較です。過去のデータでは20年間の保有で元本割れすることがなかったことを表しています。一方、5年の保有では元本割れすることもあったことが分かります。

3.複利効果を大きく得ることができる

複利(ふくり、英: compound interest)または重利(じゅうり)とは、複利法によって計算された利子のこと。複利法とは、元金(がんきん)によって生じた利子を次期の元金に組み入れる方式であり、元金だけでなく利子にも次期の利子がつく。したがって、各期の利子が次第に増加していき、雪だるま式に利子が増えていくことになる。預金、借金や投資などで用いる。

複利 – Wikipedia

Wikipediaより引用しました。イメージしやすいのは、雪だるま式に大きくなるということです。よく聞くのは、借金が雪だるま式に大きくなり破産するというのがあります。

借金は負の資産ですが、投資であれば明るい未来が待っています。

あの有名なアルベルト・アインシュタインも複利効果の威力について言葉を残しています。

「複利は人類最大の発明」と発言したといわれています。

20年間という長期投資で利益を大きくし、その利益が非課税となるので大きなメリットであると考えます。

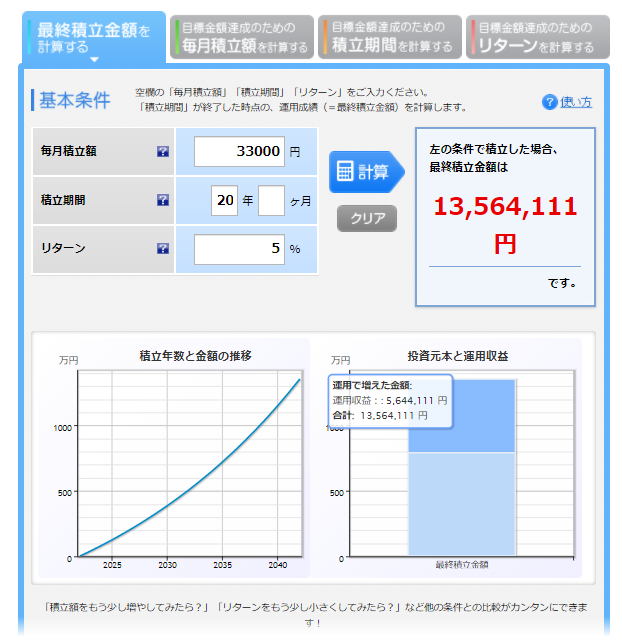

具体的にどのくらいの金額になるかシミュレーションしてみます。シミュレーションには楽天の複利計算サイトを利用しました。

「つみたてNISA」を例にとり、毎月3.3万円を20年間積み立てとします。期待リターンは、株式の平均的なリターンで5%とします。

結果はこのようになりました。元本約790万円に対して運用益は約564万円でした。トータル1356万円でした。

老後2000万円問題と言われますが、貯金だけでは2000万円を達成することは困難です。上手に投資に向き合うことが明るい老後につながるのではないでしょうか。

4.少額から投資可能

投資経験が少ない場合は、大きな額を一気に投資するのは怖いと思います。「つみたてNISA」であれば、積み立て貯金のように月々自分で決めた額を積み立てることが可能です。

つみたてNISAは年間40万円で月額は約3.3万円です。満額投資しても良いですし、ライフステージによって積み立て可能な金額も変わると思うので、それに合わせて少なくしても良いです。極端な話し月々100円の積み立てでも良いのです。

ぶっちゃけた話、月々100円では大した金額にはなりません。しかし、この場合大切なのは早い時期に投資の経験をするということです。

投資経験がお金について考える機会を多くします。その結果、日常生活の中で本当に必要なお金について考えることができます。

5.手間がかからない

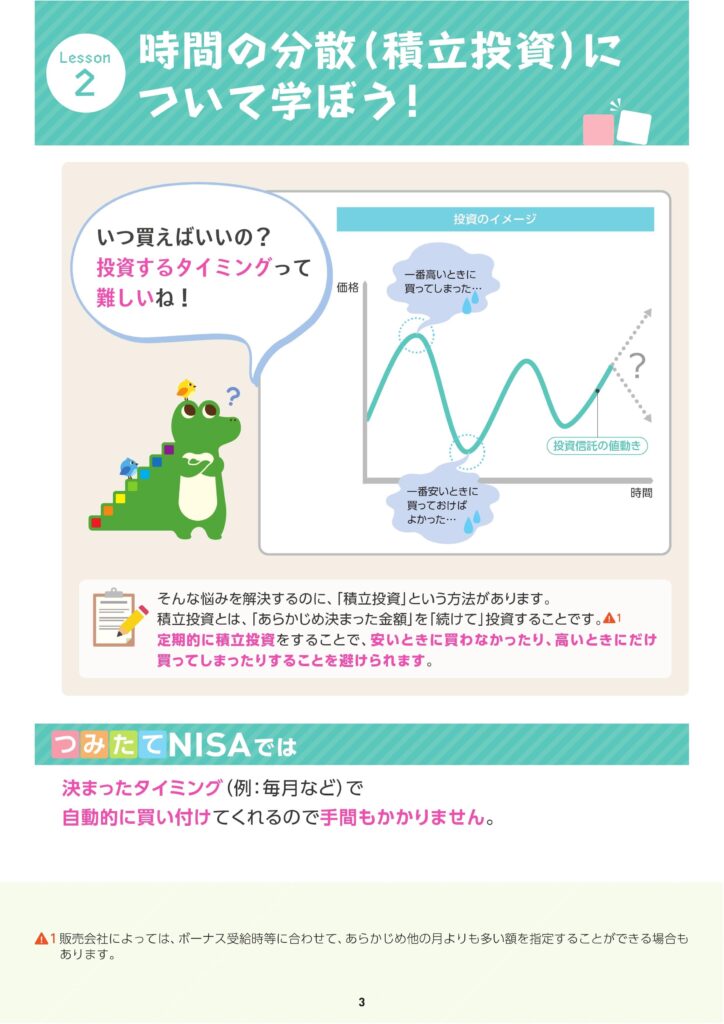

「つみたてNISA」は一度設定すれば、その後はほったらかしで投資継続してくれます。

投資経験が少ないと、投資商品を購入することは思いのほかストレスとなります。「今買っていいのかな?」や「あのとき買っておけば良かった!」など、どうしてもタイミングを計ってしまいます。

これが投資にとっては大敵であり、思わぬ損失を出す原因となります。

はい。また金融庁のページから抜粋しました。金融庁からステマ依頼を受けているわけではありません(笑)。分かりやすいから使用しています。

投資は手間のかからない退屈なぐらいが最適です。

6.金融庁が商品を厳選してくれている

「つみたてNISA」は投資の経験がない人でも、簡単にできるだけリスクを少なく高い運用益が出るよう金融庁が考えてくれています。

購入することのできる商品も、金融庁が厳選してくれています。

画像がぼやけて見えにくいです。すいません。詳しく見たい人はリンクを貼っておきますので、金融庁のページで見てください。

上の画像も金融庁が厳選するための項目です。手数料をできるだけ抑えた商品が揃っています。

手数料は投資にはマイナスでしかありません。手数料ばかり高く販売会社が儲かるような投資信託が世の中には多くあります。そんなものばっかりと言っても過言ではありません。それを金融庁が選別してくれています。

ちなみに銀行や証券会社の窓口に行き、良い投資信託を紹介してもらうとほとんどが手数料の高い投資信託を紹介されます。これは窓口の人にとって「良い投資信託」=「売り手が儲かる投資信託」だからです。

間違えても窓口で、担当者のおすすめ投資信託を盲目的に購入するのはやめましょう。

少し難しいですが、投資信託には毎月分配型というものがあります。これよりも分配再投資型と言うものの方が資産が増える速度が速いです。理由は複利効果がより大きくなるからです。

ここまで「つみたてNISA」のメリットについて書きました。

次はデメリットについてですが、長くなりましたので次に続きます。

それではまた(^^)/

注意:投資で得た利益は全てあなたのものです。しかし損失に関しても全てあなたの責任です。銀行預金ではないので元本保証はありません。投資は自己責任で行ってください。